中国海外电力资产数据库:中国的海外发电部门投融资版图

By Xinyue Ma

随着中国成为全球电力领域的积极参与者,世界越来越关注中国的海外项目。虽然已经有数据和研究致力于讨论海外能源部门的中国政策性银行融资和对外直接投资(FDI),由全球发展政策研究中心(GDP 中心)开发的中国海外电力资产数据库(CGP)是第一个系统分析和比较两种中国资本(对外直接投资和政策性银行融资)参与海外电力开发的的数据库。

本数据库的主要发现包括:

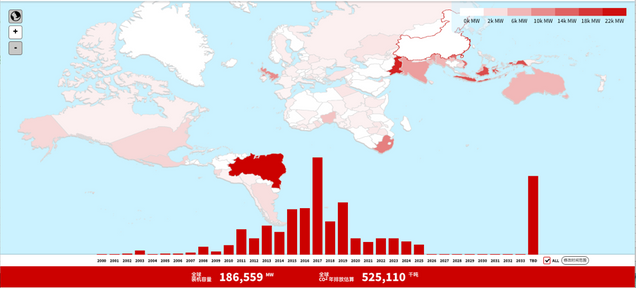

- 2000至2018年中国公司及政策性银行在海外83个国家参与了777家发电厂的投资,总发电装机容量186.5吉瓦。其中106.2吉瓦已上线运行,接近除中国外全球总发电装机容量的2%。其余80.3吉瓦计划未来上线运行,按各国政府已承诺的政策计算,约占到2030年需增加的发电装机容量的1%。

图1:历年中方参与投资和融资的海外发电厂

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

- 从能源类型方面来看,有中国投资和融资参与的海外发电厂,按发电装机容量计算,40%为燃煤发电,27%为水力发电,其他可再生能源占总发电装机容量的11%。过去十年间,可再生能源的年装机容量不断增加,更有许多项目仍在开发或规划当中。但在运行中和仍在建设/规划的项目中,化石燃料项目都仍占很大一部分。

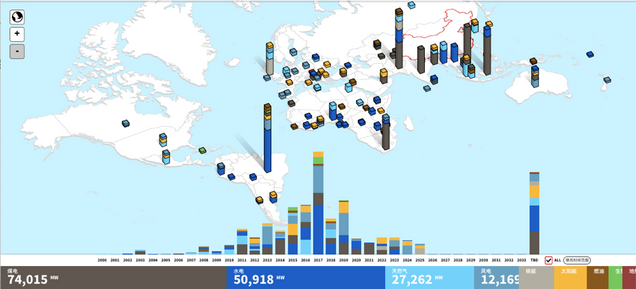

图2:中国参与投资和融资的海外发电厂的能源类型分布

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

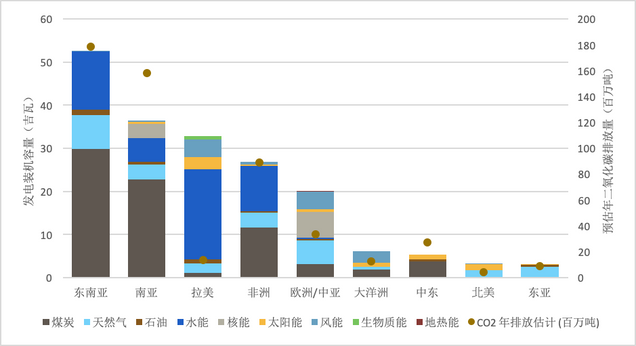

- 中国参与投融资的能源类型在不同地区也呈现出截然不同的模式,通常与这些地区的天然能源禀赋相符。煤电投资主要集中在东南亚(40%)、南亚(31%)和非洲(16%)。这些地区也获得了大量水电投资,但拉美获得的水电投资最多(41%)。拉美还是获得其他可再生能源投资最多的地区,相对小型风力发电和太阳能发电的项目数量也最多。相比之下,中东仅有少数以煤炭、太阳能和石油为能源的大型发电厂。中国在欧洲和中亚、大洋洲、北美和其他东亚国家的投资更多集中于天然气和其他非水电可再生能源项目,在这些地区的装机容量也相对较小(图3)。

图3:中国参与投资和融资的不同能源发电的区域分布

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

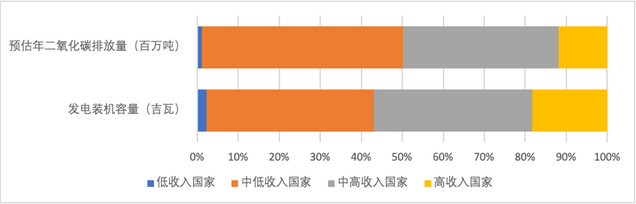

- 中国对中低收入国家的投资对于满足这些国家快速增长的能源需求至关重要。中国投融资参与的海外发电装机容量有43%流向了中低收入国家和低收入国家。根据国际能源署的数据,尽管中低收入和低收入国家占世界人口的40%以上,但其在2018年的全球能源投资中所占的比例不足15%。与此同时,这些投资需要投入清洁能源才能实现2030年可持续发展目标。如图4所示,中方机构在中低收入国家参与的的发电部门投资相较对世界其他地区的投资项目排放强度更高,在高收入和低收入国家的投资组合则都更加清洁。

图4:不同收入水平国家的中资参与发电装机容量与年排放量估算

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

- 尽管中国海外发电部门投资和融资覆盖了83个国家和63家中国企业,但前15大投融资接收国占中国参与投融资的海外总发电装机容量的77%。此外,排名前十位的公司参与的发电装机容量占中国在海外发电部门参与直接投资的77 %。

表1:按发电装机容量计获中国投资和融资的前十五大国家(左)

表2:投资海外电力部门的前十大中国公司(右)

- CGP数据库还可以看出中国对外直接投资与政策性银行在发电部门投融资行为的差异。例如,中国对外直接投资和政策性银行支持的发电项目装机容量相近。然而,相对于对外直接投资,政策性银行一直以来投资的项目规模更大,煤电项目也更多。

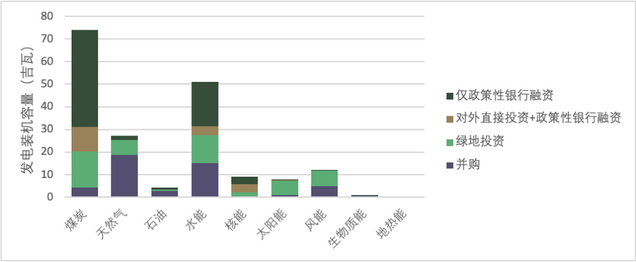

图5:中方参与投资和融资的海外发电厂的交易类型

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

在中国参与投资和融资的海外发电项目中,中国政策性银行参与了73%的煤电装机容量,以及近一半的水电发电装机容量。而对燃气电厂和其他可再生能源发电项目的中国海外投资绝大部分为对外直接投资。

图6:中国海外发电部门各燃料类型的投资交易类型分布

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心

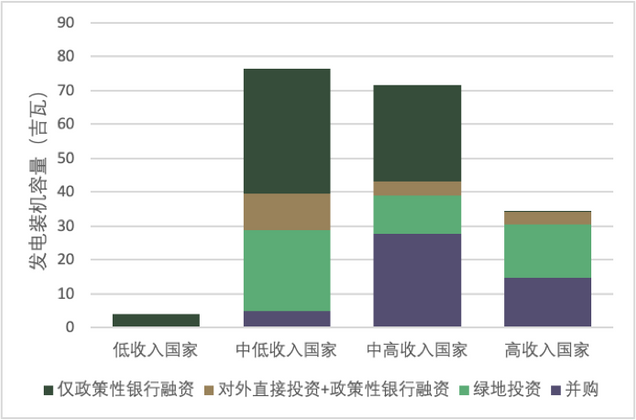

- 中国政策性银行是中国在低收入国家发电部门投资的主要驱动力。中国政策性银行几乎包揽了中国在低收入国家发电部门的全部投资,占中国在中低收入国家投资的发电装机容量的62%, 以及中国在中高收入国家投资的发电装机容量的46%。

图7:不同收入国家中国海外发电投资与融资的交易类型

来源:中国海外电力资产数据库, 波士顿大学全球发展政策研究中心;世界银行按收入水平划分的国别分类,2020

- 海外发电部门前十大投资公司中有9家是国有企业,也多是中国最大的电力公司。除前十大公司中唯一的私企,仅投资太阳能的阿特斯阳光电力之外,前十大公司中其余9家均投资多种能源的电站,并都至少在可再生能源发电领域有一些投资。近年来这一趋势日渐明显。

- 尽管投资量不大,但更多类型的中国公司正在海外投资可再生能源。63家公司中有34家专门投资可再生能源(包括水电),这些公司占中国对外直接投资的总发电装机容量的12%。其中一半以上是私营企业。

- 即使在2019年的全球投资水平上,包括在中国、美国和欧盟,发电投资的规模和构成仍然远不及将全球平均气温较工业化前水平升高幅度控制在远低于2℃的水平所需的年度投资。在当前全球疫情的大背景下,国际能源署预测2020年全球总电力投资将下降约10%。

- CGP数据库显示,当前中国投资的化石燃料发电厂每年约排放3.14亿吨二氧化碳,约占除中国外全球电力部门年二氧化碳排放量的3.5%。假设到2030年所有建设中及计划中的化石燃料发电厂全部上线运行,每年还将增加2.11亿 吨二氧化碳排放量。假设到2030年这些发电厂都不退役,其中化石燃料发电厂2018年起累 计二氧化碳排放量将达到59亿吨。根据政府间气候变化专门委员会特别报告,这将消耗将海外温度上升幅度限制在1.5℃(概率为66%)的全球碳排放预算的1.3%。

- 实现可持续发展目标需要在当前水平的基础上减少现有化石燃料的排放。随着全球气候政策的加强,任何新增的化石燃料发电都将危及这一进程,并有可能成为搁浅资产。

尽管2020年前8个月中国对外直接投资及对外承包工程新签合同额保持平稳,但全球电力部门的投资者正面临前所未有的挑战。即便如此,电力部门仍然可能是可持续经济复苏的重要驱动力。来自中国、投资接收国以及多边机构的政策支持都至关重要。

在经济存在巨大不确定性的时期,明确的、与时俱进的东道国政策对于吸引电力基础设施等关键领域的投资,特别是发展中国家的可再生能源领域的投资,可能至关重要。各国可根据电力市场结构及公共预算情况选择不同的投资交易类型,并向多种开发机构寻求资金支持。

随着中国在全球事务中受到的关注与日俱增,了解中国主体的诸多不同的形态和形式尤其重要。不同主体在投资决策和所有权方面扮演着不同的角色,对国家的公共资产负债表的影响也不同。希望CGP数据库能够对中国主体参与的投融资活动提供更细致的分析,并可为政策制定者、市场参与者和社会公众提供决策信息。

下载英文版简报 下载中文版简报